Nickel > Guide > Inclusion bancaire

Inclusion bancaire : un droit essentiel pour tous

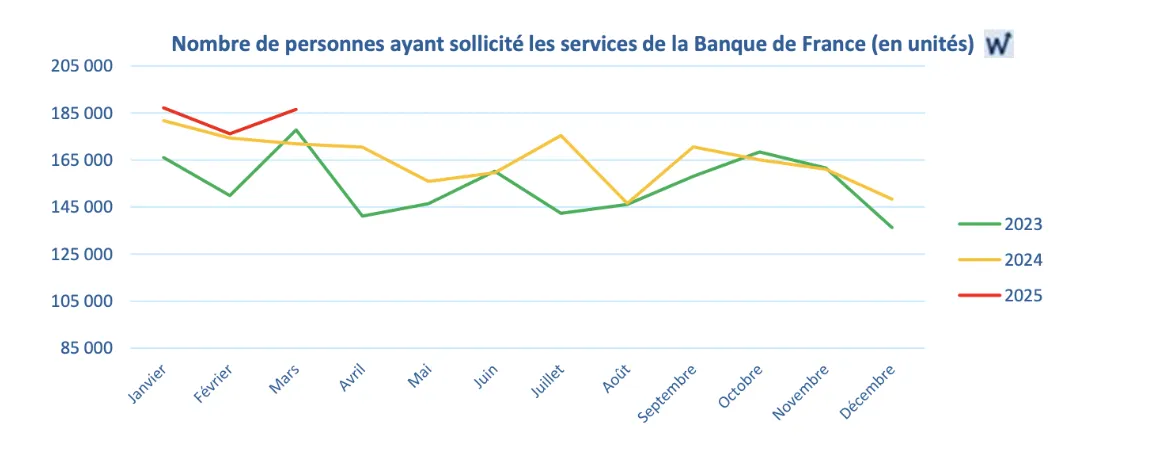

L’inclusion bancaire permet à chaque individu, quelle que soit sa situation financière, d’accéder aux services financiers de base : ouvrir un compte bancaire, recevoir des virements (notamment son salaire), effectuer des paiements et gérer son argent en toute autonomie. Ce droit essentiel joue un rôle clé dans la lutte contre l’exclusion bancaire, qui touche encore une part de la population. En France, des solutions accessibles comme Nickel facilitent l’inclusion financière, même pour les personnes interdites bancaires ou en situation de précarité. Selon le baromètre de la Banque de France, 4,6 millions de personnes ont été détectées fragiles financièrement en 2024 et le nombre de personnes ayant sollicité la Banque de France sur un sujet d’inclusion financière à augmenté de 8,4% entre mars 2024 et mars 2025.

Qu’est-ce que l’inclusion bancaire ?

L’inclusion bancaire vise à garantir l’accès de tous aux services bancaires essentiels, quel que soit leur statut social ou leurs revenus. Cela comprend : l’accès à un compte bancaire, l’accès à des moyens de paiement, et la possibilité d’effectuer des dépôts et des retraits. A noter qu’en France, l’accès au compte constitue un droit fondamental.

Pourquoi l’inclusion bancaire est-elle si importante ?

Pouvoir payer ses factures, percevoir son salaire ou simplement pouvoir retirer de l’argent… sont des actions essentielles au quotidien pour chaque individu. En effet, l’inclusion bancaire permet à chacun d’avoir accès à ces services financiers et ainsi de participer pleinement à la vie économique et sociale.

Autonomie financière pour tous

L’inclusion bancaire permet à chacun de gérer son argent de façon autonome.

Justice sociale et droit fondamental

L’inclusion bancaire prévient l’isolement social, lutte contre les inégalités et favorise l’insertion professionnelle. En France, toute personne physique a droit à un compte, le système bancaire doit garantir une forme de justice sociale en ne mettant personne de côté.

Les dispositifs français pour favoriser l’inclusion bancaire

L’inclusion bancaire est un enjeu majeur de cohésion sociale, c’est pour cela que face à ce défi, l'État français et les institutions financières ont mis en place des dispositifs afin de favoriser l’inclusion bancaire.

Cela passe par diverses initiatives, comme par exemple :

- favoriser l’accessibilité des services financiers

- accompagnement des personnes en situation de fragilité financière sur la gestion de leurs finances

- éducation financière

L’Offre d’Accompagnement pour Clientèle Fragile

L’OCF ( L’Offre d’Accompagnement pour Clientèle Fragile ) est un dispositif destiné aux personnes identifiées comme fragiles financièrement.

Cette offre (OCF) propose plusieurs services comme :

- Une carte à autorisation systématique ;

- La tenue, la fermeture et, le cas échéant, l’ouverture d’un compte de dépôt ;

- Le dépôt et le retrait d’espèces dans l’agence où le compte est géré ;

- Un plafond de retrait réduit ;

- Quatre virements mensuels SEPA, dont un virement permanent, ainsi que des prélèvements SEPA en nombre illimité ;

- Deux chèques de banque ;

- Un système d’alertes sur le niveau du solde du compte ;

- La fourniture de relevés d’identités bancaires ;

- Un changement d’adresse une fois par an.

Les solutions accessibles sans condition

En parallèle de ces dispositifs réglementés, il existe des solutions alternatives comme Nickel qui propose un compte, une carte Mastercard et un RIB à tous, sans conditions de revenus. Cette offre simple, rapide et transparente est particulièrement adaptée aux personnes en situation de fragilité financière ou exclues du système bancaire classique.

Nickel et inclusion bancaire : zoom sur une solution alternative

Nickel a à coeur de favoriser l’inclusion bancaire et propose un compte sans banque, ouvert à tous. En donnant accès aux services financiers essentiels, Nickel permet d’accompagner chacun vers une gestion plus maîtrisée de ses finances.

Pourquoi Nickel favorise l’inclusion financière

Nickel permet d’ouvrir un compte en 5 minutes directement en ligne ou dans l’un des 8 000 points de vente Nickel.

Avec Nickel il n’y a :

- Aucune condition de revenus

- Aucun minimum de dépôt

- Aucune possibilité de découvert

Tout est fait pour faciliter l’accès et éviter les risques d’endettement.

Fonctionnement simple et accessible

Nickel repose sur la simplicité, l'accessibilité et la transparence : 3 piliers de l’inclusion bancaire.

En effet, avec Nickel, vous avez droit à un compte, une carte bancaire internationale Mastercard, un RIB français et une application mobile Nickel pour gérer votre argent. En plus, la cotisation annuelle n’est que de 25 euros, ce qui est 2 à 3 fois moins cher que dans les banques traditionnelles.

Qui peut ouvrir un compte Nickel ?

Nickel répond aux besoins d’un public très large et est surtout accessible à tous, y compris aux interdits bancaires et aux personnes sans revenus stables.

Qui sont les acteurs de l’inclusion bancaire ?

Il y a plusieurs parties prenantes à la mise en place des dispositifs de l’inclusion bancaire. On y retrouve les acteurs publics et les acteurs privés. Chacun à un rôle à jouer pour rendre les services financiers accessibles à tous.

Intervention publique et médiation

- L’Etat et les institutions publiques jouent un rôle central dans la régulation et la protection des droits liés à l’inclusion bancaire.

- La Banque de France garantit le droit au compte

- La médiation bancaire permet de résoudre à l’amiable les litiges entre clients et institution financières

- Les dispositifs tels que OCF

- Les défenseurs des droits peuvent intervenir en cas de discrimination

La responsabilité des banques traditionnelles

Les banques traditionnelles ont l’obligation par la loi d’appliquer le droit au compte. Mais ces dernières peuvent refuser d’ouvrir un compte ou proposer des offres non adaptées aux personnes en situation de fragilité financière.

Le rôle des acteurs alternatifs

Les fintechs comme Nickel, proposent des solutions avec l’essentiel des services financiers. Et surtout accessibles à tous.

Principaux obstacles à l’inclusion bancaire aujourd’hui

Malgré la mise en place de dispositifs par les acteurs publiques et privés, plusieurs obstacles freinent l’accès aux services financiers :

- Méconnaissance des dispositifs : de nombreuses personnes ignorent leurs droits, comme le droit au compte ou l’existence de solutions adaptées.

- Barrière linguistique ou numérique : les démarches en ligne, les applications en français, ou les exigences techniques excluent certains publics (seniors, personnes non francophones, en grande précarité).

- Stigmatisation sociale : les interdits bancaires, les demandeurs d’emploi ou les bénéficiaires de minima sociaux rencontrent parfois un rejet implicite.

- Frais bancaires élevés : les incidents de paiement peuvent engendrer des coûts importants, accentuant la spirale de l’exclusion financière.

- Manque d’accompagnement personnalisé : l’absence de conseil ou d’orientation vers les offres adaptées empêche certaines personnes d’accéder aux services bancaires de manière durable

FAQ - inclusion bancaire

L'inclusion bancaire concerne toute personne, quels que soient ses revenus ou son statut social. Elle vise à donner accès aux services bancaires de base à tous, en particulier aux personnes en situation de fragilité financière, interdits bancaires, ou exclus du système bancaire classique. Nickel s'engage à rendre les services financiers accessibles à tous.

Nickel facilite l'ouverture d'un compte pour tous :

- Pas de revenu minimum : Aucune condition de revenu n'est exigée.

- Pas de découvert : Nickel n'autorise pas les découverts, évitant ainsi les frais supplémentaires.

- Simplicité : L'ouverture se fait en ligne ou chez un buraliste agréé.

Nickel est une solution adaptée aux personnes ayant des difficultés à ouvrir un compte bancaire classique.

Le droit au compte permet à toute personne sans compte d'en obtenir un auprès d'une banque désignée par la Banque de France. Il s'exerce en cas de refus d'ouverture par une banque traditionnelle. Nickel offre une alternative sans condition, évitant ainsi d'avoir à exercer ce droit.

Nickel accepte différents justificatifs d'identité :

- Pièce d'identité : Carte d'identité, passeport, titre de séjour.

- Justificatif de domicile : Facture de moins de 3 mois.

L'objectif de Nickel est de simplifier l'accès aux services bancaires, même pour ceux ayant des difficultés à fournir des justificatifs classiques.

L'ouverture d'un compte Nickel est rapide :

- Quelques minutes : L'ouverture prend seulement quelques minutes en ligne ou chez un buraliste.

- Services immédiats : RIB, carte Mastercard utilisable, et accès à l'application Nickel pour gérer votre argent.

Nickel offre une solution bancaire simple et opérationnelle très rapidement.

L'inclusion bancaire vise à rendre les services bancaires accessibles à tous, surtout aux exclus. Le droit au compte est une loi garantissant à toute personne résidant en France et sans compte, la possibilité d'en ouvrir un via une banque désignée.

Oui, Nickel facilite l'accès aux services bancaires grâce à son réseau de buralistes, son offre simple sans découvert, et une ouverture de compte facile. Cela permet d'atteindre des populations souvent exclues des banques traditionnelles.

Absolument, vous pouvez domicilier vos revenus (salaire, pension) et aides sociales (allocations, RSA) sur votre compte Nickel. Nickel fournit un RIB pour cela, vous permettant de recevoir vos paiements facilement et en toute sécurité.