Nickel > Guide > Capacité d'emprunt

Capacité d’emprunt : tout comprendre pour concrétiser votre achat immobilier avec Nickel

Vous souhaitez acquérir un bien immobilier ? Chez Nickel on vous accompagne en vous expliquant tout ce que vous devez savoir ! Caution bancaire, capacité d'emprunt… Ce sujet n’est pas si technique qu’on le pense ! On vous livre tous nos conseils pour préparer votre achat.

Faut-il une caution bancaire pour votre prêt immobilier ?

Lorsqu’un établissement financier accorde un prêt, il souhaite avoir une garantie sur les sommes qu’il prête. C’est ce qu’on appelle une caution bancaire, ou encore une garantie emprunteur. Mais en quoi consiste-t-elle exactement ?

L’établissement prêteur est ce qu’on appelle le créancier. Il prête de l’argent au débiteur (qui est donc l’emprunteur). Le créancier va demander la présence d’un garant, qui va intervenir pour payer au créancier les mensualités du débiteur, si ce dernier n’est plus en mesure de le faire.

Si vous souscrivez par exemple un crédit immobilier sur 20 ans et qu’au bout de 15 ans un accident de la vie vous empêche de payer vos mensualités, le garant va les régler pour vous.

Le montant de la caution est calculé en fonction de trois paramètres :

- Le montant du crédit immobilier

- La durée du crédit

- Le profil de l’emprunteur

Il représente généralement entre 1 % et 2 % du montant du crédit. Quant à sa durée, elle est le plus souvent la même que celle du prêt.

Hypothèque : une garantie à considérer selon votre profil

Tout comme la caution bancaire, l'hypothèque est une autre forme de garantie que les établissements financiers peuvent demander lors de l'octroi d'un prêt immobilier. Une hypothèque permet au prêteur, ou créancier, de détenir un droit sur un bien immobilier appartenant au débiteur, c'est-à-dire l'emprunteur, pour sécuriser le remboursement du prêt. En cas de non-paiement des mensualités par l'emprunteur, le créancier a alors le droit de procéder à la saisie du bien immobilier, de le vendre, et de se rembourser avec le produit de cette vente.

La mise en place d'une hypothèque nécessite un acte notarié, qui formalise l'engagement et inscrit le droit de saisie du créancier sur le bien concerné. Le coût de l'hypothèque inclut généralement des frais de notaire, des droits d'enregistrement, et des frais de gestion, et représente une part significative du montant emprunté. La durée de l'hypothèque est souvent alignée sur celle du prêt, offrant une protection longue durée au prêteur tout en engageant l'emprunteur sur son bien immobilier comme garantie.

Définir et calculer sa capacité d’emprunt : les bases à connaître

Si vous avez décidé de vous lancer dans l’acquisition d’un bien immobilier, votre capacité d’emprunt est certainement l’une des choses sur lesquelles vous vous êtes penché en premier. Et c’est bien normal, c’est le nerf de la guerre quand on veut acheter un bien ! Même s’il est souvent combiné à un apport personnel, l’emprunt représente en général la plus grosse partie de l’investissement.

Alors que représente vraiment la capacité d’emprunt ? Il s’agit en fait du montant maximum qu’un établissement financier pourra vous prêter pour financer l’achat de votre bien immobilier.

Pour calculer votre capacité d’emprunt, il faut que vous ayez une vision claire de l’ensemble de vos revenus et de vos charges. En voici la liste ci-dessous. Attention, ceux-ci ne sont pas exhaustifs et ne sont pas forcément tous pris en compte par tous les établissements prêteurs :

- Pour les revenus :

- Salaire

- Revenus fonciers

- Revenus issus de placements financiers

- Pension alimentaire reçue

- Prime récurrente (13e mois par exemple)

- Pension de retraite ou d’invalidité

- Allocations familiales

Les revenus jugés trop aléatoires ne sont généralement pas pris en compte. En effet, un crédit immobilier court souvent sur une longue période, et ces revenus peuvent être amenés à diminuer ou disparaître.

- Pour les charges :

- Mensualités que vous payez si vous avez des crédits en cours. Si vous avez un crédit dont le remboursement prendra fin dans les 12 mois suivant votre prêt, celui-ci n’est généralement pas pris en compte dans le calcul.

- Pension alimentaire versée

- Loyer versé chaque mois

- Impôts

Une fois que sont bien identifiés vos revenus et vos charges, la capacité d'emprunt est calculée en fonction de votre taux d’endettement. Depuis 2022, ce dernier est fixé à 35 % maximum (contre 33 % auparavant). Cela étant dû au fait que l’on intègre le coût de l’assurance emprunteur au calcul.

Alors, que nous dit réellement ce taux d’endettement de 35 % ? Il signifie que vous ne pouvez pas utiliser plus de 35 % de vos revenus pour payer vos charges récurrentes. Cela vous rappelle de mauvais souvenirs de cours de maths ? Ne vous inquiétez pas, le calcul est très simple à réaliser !

Prenez vos revenus et charges mensuels et faites l’opération suivante pour savoir combien vous pouvez payer par mois : (revenus - charges) x 35 %.

Reste à vivre : un critère souvent sous-estimé

Le taux d’endettement n’est pas la seule chose prise en compte par les établissements financiers. Un autre paramètre est important : le reste à vivre.

Voici comment il est calculé : Reste à vivre = revenus - charges récurrentes - mensualités du prêt.

Concrètement, il donne le montant qu’il vous reste pour vivre une fois que l’on a soustrait vos charges et mensualités de vos revenus. On a tendance à considérer que le reste à vivre d’une personne seule doit être compris entre 700 € et 1000 €. Pour un couple, il doit se situer entre 1200 € et 1500 €. Ensuite, 400 € sont rajoutés pour chaque personne supplémentaire vivant dans le foyer.

Éléments qui influencent la capacité d'emprunt

D’autres éléments vont venir impacter votre capacité d’emprunt :

- Votre âge au moment de souscrire l’emprunt. Bonne nouvelle si vous êtes encore un jeune actif : plus vous êtes jeune et plus vous pourrez emprunter sur une longue période. Le montant total du prêt sera donc plus élevé. Il en va de même pour l’éventuel co-emprunteur.

- Le montant de votre apport. Celui-ci vient compléter le montant du prêt et vous permet donc d’investir une somme plus importante.

- La durée envisagée du prêt

- Le taux du prêt (fixe ou variable)

- Le montant des mensualités que vous souhaitez payer (plafonnées par le taux d’endettement)

Comment améliorer votre capacité d'emprunt ?

Réduire ses charges fixes pour emprunter plus

Vos charges fixes ont un poids important dans le calcul de votre capacité d'emprunt. Pour augmenter cette dernière, il faut essayer de les réduire au maximum. Si vous avez des crédits en cours (crédit à la consommation, pour une voiture, facilités de paiement, etc.) faites le maximum pour les rembourser. Leur montant individuel peut être faible, mais le cumul peut vraiment affecter votre capacité d’emprunt.

Pour réduire vos frais bancaires par exemple, pensez à Nickel. Chez Nickel, votre compte ne peut être en situation de découvert bancaire. Résultat ? Vous ne paierez jamais d’agios. Un bon point si vous en payez régulièrement, car cela peut vite peser dans votre budget.

Vous pouvez ouvrir votre compte en ligne sans justificatif et en plus avoir une carte bancaire gratuite (Nickel Classic + cotisations). Vous pourrez effectuer toutes les opérations bancaires du quotidien : retirer et déposer des espèces, encaisser des chèques, faire des virements… On propose même une carte bancaire pour mineur pour vos enfants. Consultez la carte des buralistes et points de vente Nickel pour ouvrir votre compte.

Emprunter sur 25 ans ou plus : bon plan ou piège ?

Vous aviez prévu d’emprunter sur la durée la plus courte possible ? On vous comprend. Personne n’a envie de passer une grande partie de sa vie à rembourser un crédit immobilier. Et pourtant, en allongeant sa durée, vous pourriez voir votre capacité d’emprunt augmenter significativement. Les taux proposés sur une courte durée, par exemple 10 ans, peuvent en effet être très alléchants, mais ils réduisent en contrepartie votre montant empruntable. Faites plusieurs simulations sur des durées différentes pour voir quelle situation vous conviendrait le mieux.

Le courtier, un allié pour mieux négocier son emprunt

Lorsqu’on décide de souscrire un prêt immobilier, nous avons tous le même réflexe : nous rapprocher de notre établissement financier principal. Or, en comparant plusieurs offres, vous pourrez avoir de bonnes surprises. Pour cela, faites-vous accompagner par un courtier en immobilier. Sa prestation sera certes payante, mais compte tenu des avantages que vous pourrez en tirer, le jeu en vaut largement la chandelle ! De plus, vous pouvez prendre rendez-vous chez un courtier physique ou en consulter un en ligne sans sortir de chez vous.

Pourquoi un bon apport change tout

Le taux d’apport exigé aujourd’hui pour un emprunt immobilier varie de 10 % à 20 %. Cependant, si vous avez davantage d’épargne à mobiliser, vous avez tout intérêt à augmenter votre apport. Cela vous permettra de réaliser un achat d’un montant supérieur. Vous pouvez conserver une partie de votre épargne pour pouvoir faire face en cas de coup dur, mais il serait dommage de ne pas vous en servir pour votre acquisition immobilière.

Prêts aidés : êtes-vous concerné ?

Selon votre situation, vous pouvez être éligible aux prêts aidés. Ces prêts ont des règles de fonctionnement différentes des prêts classiques. Proposés par l’État, ils peuvent financer l’intégralité d’un bien immobilier ou venir compléter un emprunt classique.

Les plus connus sont les suivants :

- Le prêt épargne logement. Il est obtenu via un plan d’épargne logement (PEL) ou un compte épargne logement (CEL). Il s’agit d’un compte à ouvrir et à alimenter régulièrement, et qui donne droit à un prêt ultérieur. Les caractéristiques du prêt dépendent de la date à laquelle le plan / compte a été ouvert. Le montant maximum que vous pourrez obtenir est de 92 000 € pour un PEL et 23 000 € pour un CEL.

- Le prêt à taux zéro (PTZ). Sans intérêts à payer, il est délivré aux ménages présentant des revenus modestes pour les aider à accéder à la propriété. Vous ne pouvez donc y prétendre que si vos ressources ne dépassent pas le plafond mis en place. Celui-ci est lié au nombre de personnes composant le foyer et à la zone où se situe le bien.

- Le prêt accession sociale (PAS). Également destiné aux revenus modestes, il permet de choisir entre un taux fixe, variable ou modulable. Ce taux est toujours plafonné. Il peut porter sur des travaux ou l’acquisition d’un bien, mais qui doit être la résidence principale. Là encore, un plafond de ressources est à respecter. Comme pour le PTZ, il prend en compte les personnes du foyer et la zone géographique du logement.

- Le prêt conventionné (PC). Il présente des points communs avec le PAS : son taux est plafonné et le prêt doit concerner la résidence principale. Il peut s'agir d’une acquisition ou de travaux, et vous pouvez le compléter avec un prêt classique. Une différence importante est néanmoins à noter avec le PAS : il n’est pas lié à des conditions de ressources.

Financer plus grâce à plusieurs prêts combinés

À côté des prêts aidés, il en existe d’autres moins connus : les prêts immobiliers complémentaires. Ils ne sont pas proposés par les établissements financiers traditionnels, mais par d’autres organismes. Il s’agit :

- Du prêt action logement (anciennement appelé 1 % logement). Action logement propose un prêt complémentaire au prêt classique à deux types de salariés : les salariés du secteur agricole et les salariés des autres secteurs. Pour les salariés du secteur agricole, Action Logement propose des aides pour la location, pour acheter un bien ou encore financer des travaux. Les salariés des autres secteurs peuvent bénéficier d’un prêt à un taux préférentiel (1%) allant jusqu’à 30 000 €. Il s’adresse aux primo-accédants.

- Du prêt accordé par les collectivités territoriales. Celui-ci concerne uniquement les primo-accessions et est soumis à des conditions de ressources. Là encore, il ne peut couvrir à lui seul l’intégralité d’un achat et est donc complémentaire à un autre prêt. Chaque collectivité est en droit de fixer le taux qu’elle souhaite, néanmoins il est généralement inférieur à ceux pratiqués par les établissements financiers traditionnels.

- Du prêt proposé par certaines caisses de retraite. Portant sur l’achat d’une résidence principale ou destiné à réaliser des travaux spécifiques, il s’adresse aux emprunteurs affiliés à une caisse de retraite (complémentaire ou mutuelle). Il s’agit d’un prêt venant en complément d’un crédit immobilier standard.

- Du prêt accordé aux fonctionnaires. Il s’agit d’un micro-prêt qui vient en complément d’un prêt conventionné ou d’un prêt accession sociale. Destiné à l’achat d’un bien immobilier, il offre des taux et garanties avantageux aux agents de la fonction publique. En effet, n’étant pas salariés, ils ne peuvent bénéficier du prêt action logement.

3 situations concrètes pour comprendre ce que vous pouvez emprunter

Maintenant que l’on vous a présenté des outils pour augmenter votre capacité d’emprunt, voyons comment cela peut concrètement vous aider.

Cas n°1 : emprunter plus avec un prêt plus long

Prenons en compte les données chiffrées suivantes pour effectuer le calcul :

Votre revenu mensuel net est de 3000 €. Avec un taux d’endettement de 35 %, et en incluant le coût de l’assurance, vous pouvez rembourser 1100 € / mois.

- Sur 15 ans, vous pourriez emprunter environ 157 471 € au taux de 2,5 %

- Sur 20 ans, vous pourriez emprunter environ 195 443 € au taux de 2,65 %

- Sur 25 ans, vous pourriez emprunter environ 226 354 € au taux de 2,8 %

* Cette simulation est basée sur les taux observés en mars 2024.

On constate bien ici qu’en empruntant sur une plus longue période, vous pouvez emprunter plus. La contrepartie étant d’avoir un taux plus élevé et donc un crédit qui vous coûtera plus cher. La pertinence de cette option dépend donc de votre projet et de vos possibilités.

Cas n°2 : prêt aidé et budget immobilier augmenté

Prenons le cas d’un célibataire qui gagne 2 500 € net par mois et souhaite acheter un appartement à 180 000 € en région parisienne. En tenant compte des conditions du Prêt à Taux Zéro (PTZ) pour 2024, le montant du PTZ dépend de plusieurs facteurs, dont la zone géographique et le coût total de l'opération.

Pour un logement situé en zone B2 ou C, le montant du PTZ peut représenter jusqu'à 40% du coût total de l'opération à financer, avec des plafonds spécifiques basés sur le nombre d'occupants et la zone. Par exemple, pour un ménage d'une personne en zone B2, le coût total pris en compte pour le calcul du PTZ pourrait atteindre 110 000 €, permettant ainsi un PTZ maximum de 44 000 €, si le coût total de l'opération est égal ou supérieur à ce montant.

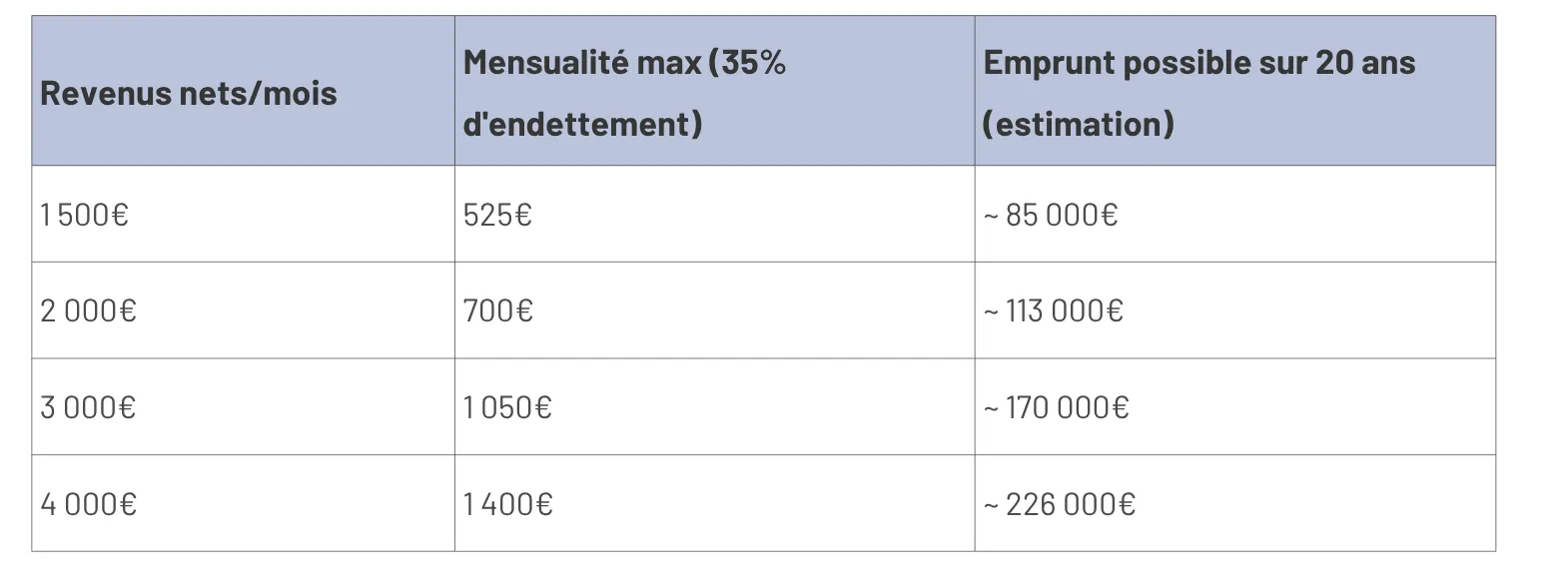

Cas n°3 : quel crédit selon vos revenus mensuels ?

Déterminer sa capacité d'emprunt est une étape cruciale avant d'envisager un achat immobilier.

On vous propose ici un tableau qui montre une estimation simplifiée de l'emprunt possible sur 20 ans en fonction de vos revenus mensuels nets. Gardez à l'esprit que ce calcul est basé sur un taux d'endettement de 35% et un taux d'intérêt moyen actuel, et ne prend pas en compte d'autres facteurs importants qui peuvent influencer votre capacité d'emprunt réelle.

Le PTZ offre une période de différé de remboursement (5, 10, ou 15 ans) durant laquelle aucun remboursement n'est dû, suivie d'une période de remboursement qui s'étend sur 20, 22, ou 25 ans. Cela permet d'alléger considérablement la charge financière initiale pour l'acquéreur.

Dans cet exemple, en supposant que l'appartement est éligible au PTZ et que le célibataire remplisse toutes les conditions requises, il pourrait bénéficier d'un PTZ de 44 000 € s'il se situe en zone B2 et que le coût total de l'opération est égal ou supérieur à 110 000 €. Cela, combiné à un prêt classique, pourrait augmenter sa capacité d'achat immobilier, lui permettant potentiellement d'accéder à un bien de meilleure qualité ou plus grand que prévu initialement.

Qui peut vous aider à concrétiser votre projet ?

Tous ces concepts vous paraissent un peu trop théoriques ? Vous souhaitez vous faire une idée du montant que vous pourrez emprunter avant de faire un rendez-vous physique avec un organisme prêteur ?

- Testez le simulateur proposé par le site service-public.fr. Vous pourrez effectuer différents calculs : le montant de vos mensualités, votre capacité d’emprunt, la durée de remboursement ou le taux de l’emprunt.

- Vous souhaitez vous renseigner en amont sur toutes les étapes d’un achat immobilier ? Le Ministère de l’Économie et des Finances vous explique tout. De quoi savoir à quoi vous attendre !

- Vous préférez les supports plus ludiques ? Guy Hoquet vous propose une vidéo explicative pour bien comprendre le prêt immobilier. En moins de 3 minutes, comprenez les grandes lignes de cet acte dont beaucoup rêvent !

Le site Assurance Banque Épargne vous propose lui aussi de comprendre le crédit immobilier en vidéo. En 3 minutes, ce site partenaire de la Banque de France vous livre des informations de qualité pour vous éclairer sur le chemin du crédit immobilier.

OBTENEZ VOTRE COMPTE NICKEL

1 COMPTE + 1 CARTE + 1 RIB = 5 MINUTES

FAQ - Achat immobilier et capacité d'emprunt

Nickel ne propose pas de crédits, ni de prêts immobiliers, ni de prêts à la consommation. Nickel se concentre sur des services bancaires essentiels et accessibles : compte courant, carte de paiement, virements. L'objectif est de proposer une gestion simple et transparente de votre argent au quotidien.

La capacité d'emprunt est le montant maximal qu'une banque peut vous prêter. La capacité d'achat est ce que vous pouvez réellement vous permettre d'acheter, en tenant compte de votre apport personnel et de vos revenus. Exemple : Vous pouvez emprunter 200 000 €, mais avec votre apport, vous pouvez acheter un bien à 250 000 €.

Rembourser vos crédits en cours est une action rapide. Réduire vos dépenses fixes est aussi un levier. Augmenter votre apport personnel est aussi important. Ces actions diminuent votre taux d'endettement.

Les frais de notaire sont des taxes et honoraires payés lors d'une transaction immobilière. Ils incluent les droits d'enregistrement, les taxes diverses et la rémunération du notaire. Ils représentent un pourcentage du prix de vente.

Un garant est une personne (souvent un parent) ou un organisme qui s'engage à rembourser votre prêt si vous ne pouvez plus le faire. La banque évalue la solvabilité du garant.

Tenez compte de vos revenus, de vos charges (crédits, loyer), et de votre taux d'endettement maximal (souvent 35%). Les banques évaluent aussi votre profil emprunteur. Utilisez un simulateur en ligne.

Nickel n'offre pas de prêts immobiliers, mais peut vous aider à suivre vos dépenses pour mieux gérer votre budget.

L'apport couvre les frais de notaire, les frais de garantie, et une partie du prix du bien. Un apport de 10% est souvent demandé. Plus l'apport est élevé, plus les conditions sont favorables.

Nickel peut vous aider à épargner pour constituer votre apport grâce à ses outils de suivi budgétaire.

C'est possible, mais difficile. Les banques sont plus réticentes. Vous devrez justifier d'une situation financière solide et d'un profil emprunteur irréprochable. Le taux d'intérêt sera souvent plus élevé.

Nickel vous encourage à épargner pour votre projet immobilier, même avec de petites sommes régulières.